除了用我的钱放贷赚钱,银行还在干啥?

点击图片进入历年诺贝尔奖解读合集

昨天,2022年诺贝尔经济学奖颁给了本·伯南克(Ben S. Bernanke),道格拉斯·戴蒙德(Douglas Diamond)和菲利普·H·代博维格(Philip H. Dybvig),以表彰他们对银行和金融危机的研究。

银行与我们的日常生活联系紧密,储蓄、贷款、支付,都和银行有关。但有时候,银行倒闭潮却可能引发金融危机,导致大量储户的积蓄消失,出现大量坏账,资产价格暴跌,借贷成本急剧上升等一系列雪崩式的后果。事实上,历史上几次最大规模的经济崩溃,同时也是银行大量倒闭引发的金融危机。

考虑到银行危机如此具有破坏性,那么如果没有“银行”,经济会照常运转吗?

“借短债放长贷”,没有银行很难做到

戴蒙德和代博维格建立了一个理论模型,解释了银行存在的原因:它能同时满足储户对储蓄灵活性与借贷人对贷款稳定性的需要。

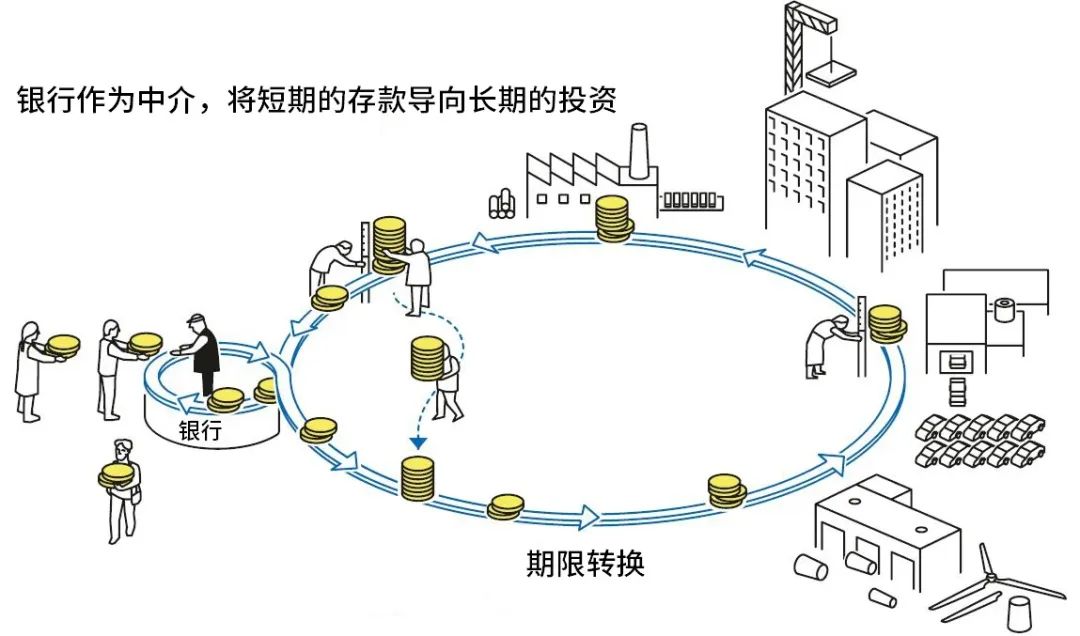

要使经济正常运转,储蓄必须被引导到投资上。如果普通人的储蓄只是放在那里,完全不动,那么市场资金的流动性将大大下降,钱没有办法被引导到需要它的地方去,比如需要本金开店的个体户,或是需要融资扩大生产的企业主。

但普通人对储蓄又有很高的灵活性的需求,未来并不可知,说不定什么时候就急需钱,所以他们需要能立即把钱取出来。

借贷的人则无法提供这种“灵活性”,因为这意味着提前还款,会完全打乱他们的投资计划。

如果没有银行,由普通人将储蓄直接放贷,这种矛盾是无法解决的。由银行扮演信用中介的角色,就能解决这个问题:

储户账户上的钱是银行的负债,相当于储户“借”给银行的钱,而银行的资产是放出去的贷款。前者是不定的短期负债,因为存款人可以随时取出他们的钱,后者则是长期资产,银行对借款人是有承诺的,借款人不必提前还贷。

银行吸收大量的流动性高、不稳定的短期存款,将其转换为流动性差、稳定的长期贷款,起到的正是期限转换(maturity transformation)的作用。

这固然能优化社会资金的配置,也将银行置于风险之中,让“挤兑”这朵乌云始终盘桓在银行业的头上。

银行发挥作用的代价

银行账上并没有储蓄的所有现金,因为一部分钱拿去放贷了。那么如果大量储户要求从银行中把钱取出来,银行是没有办法同时满足他们的要求的。储户是银行的债务人,银行没法还债,最终只能宣告破产。

银行之所以还没崩溃,是建立在普通人对银行信用的普遍信任上的,一旦市面上有流言出现,说银行的储备金不足,晚去的人就没有办法取出钱了,使得大家都急着去银行取钱,那么钱就会更难取出来,这会进一步加强流言的真实性,让更多的人来银行排队取钱。

这是一个正反馈的调节机制,让挤兑成为了一种“自我实现的预言(self-fulfilling)”:如果大家都相信银行会取不出钱,那么它就真的会没钱。

在伯南克的研究之前,人们普遍认为银行业危机是经济衰退的结果而非原因,但伯南克的研究证实了,银行挤兑及其带来的银行倒闭对长期萧条有着决定性的作用。

挤兑危机会从一家银行传染给另一家银行。当人们缺乏信心,就会把手头的钱从银行里取出来。

银行的存款下降了,那么就不敢发放新贷款,企业难以获得便利的资金支持,也容易相继倒闭,进而影响到普通人的工作。

并且,这些恐慌性挤兑还可能通过银行间借贷、情绪传染等渠道在银行体系内部蔓延开来,进而引发普遍的银行和经济危机,正如1930年代在美国所发生的那样。

伯南克的研究表明,直到国家最终实施强有力的措施来防止更多的恐慌性挤兑,例如紧急流动性支持、存款保险,甚至是银行假期等,才能够止住恐慌的蔓延,经济活动才得以恢复。

银行监管贷款,也更需要接受金融监管

尽管政府救助有助于减轻挤兑的可能性,以及挤兑发生时的危害。但反过来说,因为有政府的信用兜底,银行业可能更倾向于无视金融风险,尤其是追逐尾部风险,导致危机更容易发生。

事实上,银行在拥有政府信用担保时所表现出来的不审慎行为,正是道德风险(Moral Hazard)的一种体现。因此,银行必须要接受适当的监管,避免在解决挤兑问题的同时,反而带来银行从业者的道德风险问题。

对于银行的监管问题,今年的获奖者同样有深入研究。银行还有另一项重要职能,即监督借贷者,确保他们履行承诺。

借贷有对方不还钱的风险,评估风险是一项专业工作,银行就有着信用评估体系,以跟踪投资进展情况的机制。

如果没有银行,普通人直接作为放贷方,就很难去评估对方还贷可能性的高低。民间借贷纠纷是出了名的复杂和耗时耗力,所以把借贷的风险交给银行,相信他们能良好管理资金,也是一个性价比很高的安排。

那么,谁来监督监督者?戴蒙德的结论是,银行的组织方式意味着它们不需要储户的监管。

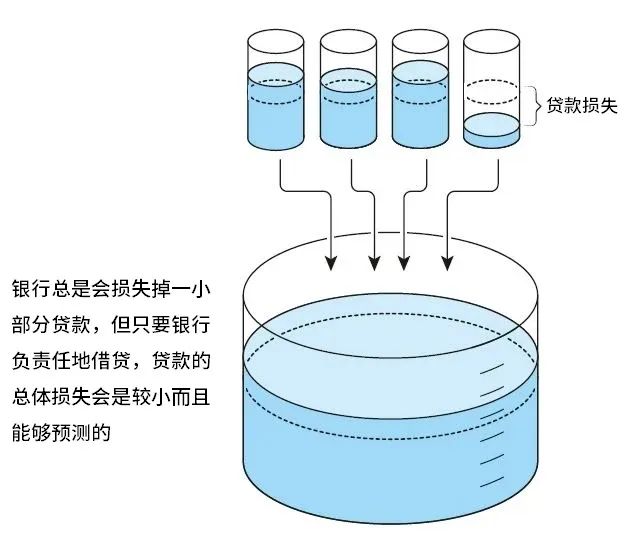

因为,如果银行偷工减料的话,它就会在贷款方面承受巨大损失,它的监管者正是利益。只要银行以负责任的方式管理其贷款活动,大银行因此倒闭的风险就很小。

一家银行向大量的借款人发放贷款,即使有几个借款人违约,所有贷款的损失依然不多。银行的存在使得将储蓄转移到生产性投资的成本,也就是信用中介成本(cost of credit intermediation)降低了。反过来,成本的降低意味着更多有社会价值的投资项目得到融资。

成本降低的前提是银行拥有大量管理贷款的知识资本,银行充分了解借贷者,知道他们会怎么用钱。但在危机期间,银行大量倒闭,相关资料消失了,信贷中介成本大幅度上升,这阻碍了经济的复苏。

重新积累并修复银行系统需要很长的时间,这段时间内,银行系统对贷款的监管也会更加无力,进一步延长了萧条的持续时间。2008年次贷危机的爆发进一步点明了金融监管的重要性,金融监管不仅在事后有助于修复银行系统,也能够在事前规范银行的行为,例如提高损失吸收能力等等,从而减轻银行系统在面临危机时的脆弱性。

远在上世纪80年代,这三位学者就关注甚至在一定程度上预言了银行在金融危机中的关键角色,他们获得诺奖可以说是实至名归。

银行又重要,又天然地有其脆弱性,而次贷危机也告诉我们,仅从利益出发,并不足引导银行成为一个强有力的监管者。

因此,适当的金融监管是十分有必要的,这也是2008年危机后美国加强金融监管的原因之一。

这三位学者的工作奠定了现代银行业监管的理论基础,加深了我们对金融危机的理解,使得我们在享受它的便利同时尽可能减少它带来的风险。

参考资料

作者:苏七年、窗敲雨

编辑:Emeria、麦麦

审稿:Ben

本文来自果壳,未经授权不得转载.

如有需要请联系sns@guokr.com